معرفی بهترین صندوقهای سرمایهگذاری با سود ماهانه در ۱۴۰۴

در سال ۱۴۰۴، باتوجهبه نااطمینانیهای موجود در بازارهای موازی مانند طلا، سکه و سهام، سالی است که سرمایهگذاریهای هوشمندانه و کمریسک اهمیت دوچندان مییابند.

در میان انبوه گزینههای موجود، برخی از صندوقهای درآمد ثابت به دلیل مدیریت حرفهای، استراتژیهای بهینه و عملکرد درخشان، خود را بهعنوان بهترین گزینهها برای کسب سود ماهانه مطرح کردهاند.

صندوق سهند با امکان سرمایهگذاری با حداقل سرمایه، نظم در پرداخت سود و استراتژی مدیریت نقدینگی بهترین صندوق سرمایهگذاری با سود ماهانه است.

در جدول زیر به 10 نمونه از بهترین صندوقهای درآمد ثابت بازار سرمایه اشاره میکنیم.

| نام صندوق | نوع صندوق | درصد سود سالیانه منتهی به 15 دی 1404 |

|---|---|---|

| آسمان سهند | صدور و ابطالی | 37 |

| اتحاد آرمان اقتصاد | صدور و ابطالی | 28.49 |

| ارزش آفرین گلبرگ | صدور و ابطالی | 29.45 |

| ارزش آفرینان دی | صدور و ابطالی | 28.91 |

| ارزش کاوان ایرانیان | صدور و ابطالی | 2878 |

| اعتبار آفرین ایرانیان | صدور و ابطالی | 2593 |

| اعتماد کارگزاری بانک ملی ایران | صدور و ابطالی | 29.9 |

| الماس کوروش | صدور و ابطالی | 26.14 |

| امین آشنا ایرانیان | صدور و ابطالی | 27.89 |

| امین انصار | صدور و ابطالی | 30.86 |

در میان صندوقهای سرمایه گذاری با سود ماهانه صندوق درآمد ثابت سهند محصول شرکت مدیریت دارایی آسمان را میتوان به عنوان یکی از بهترین صندوق های درآمد ثابت جهت سرمایهگذاری همراه با دریافت سود ماهانه معرفی کرد.

چگونه میتوانیم بهترین صندوق سرمایهگذاری با سود ماهانه را پیدا کنیم؟

برای پیداکردن بهترین صندوق سرمایهگذاری با سود ماهانه، باید چند عامل مهم را در نظر گرفت. پیش از هر چیز، ثبات عملکرد گذشته صندوق نشان میدهد که صندوق تا چه اندازه میتواند سود باثبات و قابلاتکا پرداخت کند. همچنین میزان دارایی تحت مدیریت، نشانهای اعتبار صندوق است. از سوی دیگر، سیاست تقسیم سود نیز باید با نیاز مالی سرمایهگذار هماهنگ باشد و همزمان نقدشوندگی صندوق هم اهمیت زیادی دارد، چرا که امکان دسترسی سریع به پول را فراهم میکند.

در نهایت، مقایسه بازدهی صندوقهای مختلف و انتخاب گزینهای که علاوه بر سود منظم، با اهداف مالی و سطح ریسکپذیری فرد همخوانی داشته باشد، بهترین راهکار برای انتخاب بهترین صندوق سرمایهگذاری است.

آیا میتوان از صندوقهای سرمایهگذاری سود ماهانه کسب کرد؟

بله مشروط بر اینکه بازدهی صندوق نسبتاً پایدار باشد و البته سوددهی مناسبی داشته باشد، میتوان از صندوقهای سرمایهگذاری نیز سود ماهانه کسب کرد.

در ادامه همراه ما باشید تا با درنظرگرفتن موارد بالا، بهترین صندوقهای سرمایهگذاری با سود ماهانه را به شما معرفی کنیم.

بهترین صندوق سرمایه گذاری با سود ماهانه دقیقاً چه ویژگیهایی دارد؟

برای انتخاب بهترین صندوق سرمایه گذاری با سود ماهانه نمیتوان صرفاً به عدد سود سالیانه توجه کرد. تجربه بازار سرمایه ایران نشان داده است که «پایداری پرداخت»، «ساختار صندوق» و «مدیریت نقدینگی» نقشی بسیار مهمتر از سود اسمی دارند.

بهترین صندوق درآمد ثابت با سود ماهانه باید دارای پرداخت منظم، سیاست شفاف تقسیم سود و نقدشوندگی بالا باشد؛ ویژگیهایی که معمولاً در صندوقهای درآمد ثابت با پرداخت سود ماهیانه مبتنی بر صدور و ابطال دیده میشود.

چنین صندوقهایی برای سرمایهگذارانی که به دنبال سود ماهانه صندوق درآمد ثابت بدون ریسک نوسانات بازار هستند، گزینهای ایدئال محسوب میشوند.

چه صندوقهایی سود ماهانه میدهند؟

صندوقهای درآمد ثابت با پرداخت سود ماهیانه (مبتنی بر صدور و ابطال)

این دسته از صندوقها که خریدوفروش واحدهایشان مستقیماً از طریق وبسایت صندوق انجام میشود و نه از طریق بورس، بیشتر برای افرادی مناسباند که تمایل دارند سود خود را بهصورت منظم و ماهانه در حساب بانکی دریافت کنند.

در واقع، این نوع سرمایهگذاری تجربهای مشابه یک حساب پسانداز با سود بالاتر را برای سرمایهگذار فراهم میکند و به دلیل پرداخت منظم سود، گزینهای ایدئال برای کسانی است که به جریان نقدی ماهانه نیاز دارند؛ مانند بازنشستگان یا افرادی که به دنبال درآمد مکمل هستند.

صندوقهایی که در جدول بالا معرفی شدند، جزو همین دستهبندی قرار میگیرند.

صندوقهای سهامی با پرداخت سود ماهانه

این صندوقها حداقل ۷۰ درصد دارایی خود را در سهام سرمایهگذاری میکنند و هدف اصلی آنها رشد بلندمدت سرمایه است. به همین دلیل، اگرچه ممکن است در برخی دورهها سود ماهانهای به سرمایهگذاران پرداخت کنند، اما میزان و استمرار آن تضمینشده نیست. علاوه بر این، ارزش اصل سرمایه نیز تحتتأثیر نوسانات بازار سهام قرار دارد.

چنانچه تمایل دارید میزان دقیق سطح ریسکپذیری خود را بسنجید میتوانید از تست ریسک رایگان استفاده نمایید.

لازم به ذکر است که چنانچه این صندوقها متحمل ضرر بشوند، آن را بین سرمایهگذاران تقسیم میکنند.

صندوقهای مختلط با پرداخت سود ماهانه

صندوقهای مختلط ترکیبی از سهام و اوراق با درآمد ثابت هستند و تلاش میکنند تعادلی میان رشد سرمایه و دریافت سود منظم ایجاد کنند. بااینحال، جریان سود در این صندوقها نیز پایدار و قطعی نیست و سرمایهگذار همچنان با ریسک نوسان ارزش دارایی مواجه است.

بنابراین، برای کسانی که به دنبال دریافت سود ماهانه مطمئن و باثبات هستند، صندوقهای درآمد ثابت گزینه مناسبتری محسوب میشوند.

کدام صندوق سرمایهگذاری بهتر است؟

انتخاب بهترین صندوق سرمایهگذاری با سود ماهانه به طور مستقیم به میزان ریسکپذیری هر فرد بستگی دارد. بازار سرمایه برای هر سطحی از ریسک، گزینهای متناسب ارائه میدهد. انتخاب بهترین گزینه برای سرمایهگذاری زمانی سادهتر میشود که هدف سرمایهگذار بهطور شفاف مشخص باشد. اگر هدف، دریافت سود ماهانه منظم، قابلاتکا و کمریسک است، عملاً دامنه انتخابها به یک گزینه مشخص محدود میشود: صندوق درآمد ثابت صدور و ابطالی با پرداخت سود ماهانه.

برخلاف صندوقهای سهامی و مختلط که بازدهی آنها به نوسانات بازار وابسته است، صندوق درآمد ثابت با پرداخت سود ماهانه عمده دارایی خود را در ابزارهای کمریسک مانند اوراق دولتی، اسناد خزانه و سپردههای بانکی سرمایهگذاری میکند. همین ساختار باعث میشود سود ماهانه صندوق درآمد ثابت از ثبات بالایی برخوردار باشد و ریسک ازدستدادن اصل سرمایه به حداقل برسد.

در بازار سرمایه ایران، تجربه نشان داده است که صندوقهای درآمد ثابت با پرداخت سود ماهیانه تنها گزینهای هستند که میتوانند جریان نقدی ماهانه واقعی و قابل پیشبینی ایجاد کنند. به همین دلیل، برای افرادی که به دنبال صندوق درآمد ثابت سود ماهانه ایران هستند و نمیخواهند سرمایهشان در معرض نوسان قرار گیرد، این نوع صندوقها بهترین و منطقیترین انتخاب به شمار میآیند.

صندوق درآمد ثابت با سود ماهیانه مناسب چه افرادی است؟

صندوق درآمد ثابت با سود ماهیانه انتخاب اول افرادی است که به دنبال جریان نقدی منظم و بدون استرس هستند. این نوع صندوق بهویژه برای گروههای زیر توصیه میشود:

- افراد ریسکگریز که حفظ اصل سرمایه برایشان اولویت دارد.

- بازنشستگان و حقوقبگیرانی که به سود ماهانه صندوق درآمد ثابت نیاز دارند.

- سرمایهگذارانی که به دنبال جایگزین هوشمند سپرده بانکی هستند.

در بازار ایران، صندوق درآمد ثابت سود ماهانه ایران مثل صندوق آسمان سهند توانسته با بازدهی پایدار، به یکی از اصلیترین ابزارهای مدیریت نقدینگی تبدیل شود.

صندوق سرمایهگذاری با درآمد ثابت

این صندوقها بین ۷۰ تا ۹۵ درصد دارایی خود را در ابزارهای کمریسک مانند اوراق مشارکت دولتی، اسناد خزانه و سپردههای بانکی سرمایهگذاری میکنند و به همین دلیل یکی از امنترین گزینههای موجود به شمار میروند. ریسک ازدستدادن اصل سرمایه در آنها تقریباً صفر است و بازدهی پایدار و قابلپیشبینی ارائه میدهند؛ این ویژگیها صندوقهای درآمد ثابت را به انتخابی ایدئال برای افراد ریسکگریز تبدیل میکند.

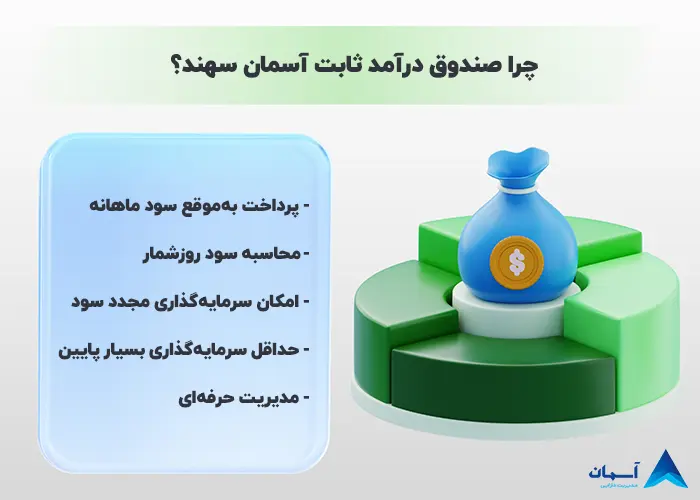

چرا صندوق آسمان سهند بهترین صندوق درآمد ثابت با سود ماهانه است؟

در میان گزینههای موجود، صندوق درآمد ثابت با پرداخت سود ماهانه سهند به دلیل ساختار صدور و ابطال، مدیریت حرفهای و حداقل مبلغ سرمایهگذاری بسیار پایین، جایگاه ویژهای در بین سرمایهگذاران پیدا کرده است.

این صندوق بهعنوان یکی از نمونههای موفق صندوق درآمد ثابت تقسیم سود ماهانه ایران، توانسته با استراتژی محافظهکارانه و تمرکز بر اوراق کمریسک، سود ماهانه منظم و قابل اتکا را برای سرمایهگذاران فراهم کند.

از مهمترین مزیتهای صندوق آسمان سهند میتوان به موارد زیر اشاره کرد:

- پرداخت به موقغ سود ماهانه

- محاسبه سود روزشمار

- امکان سرمایهگذاری مجدد سود

- حداقل سرمایهگذاری بسیار پایین

- مدیریت حرفهای

به همین دلایل، صندوق سهند را میتوان یکی از گزینههای جدی برای عنوان بهترین صندوق درآمد ثابت با سود ماهیانه در ایران دانست.

بازدهی و مقایسه صندوقهای درآمد ثابت با سپردهی بانکی

عملکرد تاریخی صندوقهای درآمد ثابت در ایران، بهویژه در سالهای اخیر، نشاندهنده توانایی آنها در ایجاد بازدهی جذاب و پایدار است. در سالهای ۱۴۰۲ و ۱۴۰۳، در سال 1404 درحالیکه بازار سهام با نوسانات زیادی همراه بود، صندوقهای برتر درآمد ثابت بازدهی سالانه مؤثری در محدوده ۳5% تا بیش از ۳7% را ثبت کردند.

این ارقام نهتنها به طور قابلتوجهی از نرخ سود سپردههای بانکی (که در بهترین حالت به ۲۲.۵% برای سپرده سهساله میرسد) بالاتر است، بلکه در بسیاری از مواقع توانسته نرخ تورم را نیز پوشش دهد. این ثبات عملکرد، صندوقهای درآمد ثابت را از یک گزینه صرفاً امن به یک انتخاب استراتژیک هوشمندانه برای حفظ و رشد سرمایه در اقتصاد ایران تبدیل کرده است.

سپردهگذاری در بانک یا صندوق سرمایهگذاری؟

این سؤال کلیدی بسیاری از سرمایهگذاران است. با مقایسه مستقیم و مبتنی بر واقعیتها، میتوان به پاسخ این سؤال دستیافت. صندوقهای درآمد ثابت تقریباً در تمام معیارهای کلیدی بر سپردهگذاری بانکی برتری دارند.

| معیار | صندوق درآمد ثابت | سپرده بانکی |

|---|---|---|

| نرخ سود سالانه | به طور معمول بالاتر سود بانکی | محدود و پایین |

| نحوه محاسبه | سود روزشمار | سود ماهشمار |

| جریمه برداشت زودهنگام | ندارد | دارد |

| نقدشوندگی | بسیار بالا | بالا، اما با جریمه برای سپردههای بلندمدت |

| ریسک اصل سرمایه | نزدیک به صفر | نزدیک به صفر |

| مالیات | سود معاف از مالیات | سود معاف از مالیات |

| حداقل سرمایه | بسیار کم (از ۱۰۰ هزار تومان) | معمولاً مبالغ بالاتر برای نرخهای بهتر |

مزایا و معایب صندوقهای درآمد ثابت

هر ابزار سرمایهگذاری دارای نقاط قوت و ضعف خاص خود است. نگاهی بیطرفانه به این موارد به تصمیمگیری آگاهانه کمک میکند.

مزایای صندوق درآمد ثابت

- بازدهی بالاتر از بانک

صندوقهای برتر به طور مداوم سودی بالاتر از سپردههای بانکی ارائه میدهند. - ریسک بسیار پایین

به دلیل ترکیب داراییها، ریسک ازدستدادن اصل سرمایه تقریباً وجود ندارد. - نقدشوندگی بالا

امکان تبدیل سریع واحدها به وجه نقد، یک مزیت بزرگ است. - مدیریت حرفهای

سرمایه شما توسط تیمی از تحلیلگران و مدیران متخصص مدیریت میشود. - معافیت مالیاتی

طبق قانون، سود حاصل از سرمایهگذاری در این صندوقها به طور کامل از مالیات معاف است. - سود روزشمار و بدون جریمه برداشت

برخلاف بانکها، سود بهصورت روزشمار محاسبه شده و برای برداشت زودهنگام هیچ جریمهای (نرخ شکست) وجود ندارد. - سرمایهگذاری با مبالغ کم

در صندوقهای قابلمعامله در بورس امکان شروع سرمایهگذاری با مبالغی از ۱۰۰ هزار تومان و حتی کمتر وجود دارد. در صندوقهای صدور و ابطالی بسته به ارزش واحد صندوق این مبلغ متفاوت است. مثلاً برای صندوق آسمان سهند حداقل مبلغ سرمایهگذاری ۱۰۰۰ تومان است.

معایب صندوق درآمد ثابت

- بازدهی محدودتر از سهام

در دورههای رونق بازار بورس، بازدهی این صندوقها بهمراتب کمتر از صندوقهای سهامی خواهد بود. - وجود کارمزد مدیریت

صندوقها برای مدیریت دارایی، کارمزد دریافت میکنند که البته این هزینه در قیمت واحدها و سود اعلامی لحاظ شده است و این عدد بسیار کم میباشد.

نحوه سرمایهگذاری در صندوقهای درآمد ثابت صدور و ابطالی

سرمایهگذاری در این صندوقها فرایندی ساده و شفاف است. پیشنیاز اصلی، ثبتنام در سامانه سجام (سامانه جامع اطلاعات مشتریان) است. پس از آن، روش زیر را دنبال کنید.

سرمایهگذاری در صندوقهای مبتنی بر صدور و ابطال

- به وبسایت رسمی صندوق موردنظر مراجعه کنید.

- مراحل ثبتنام و احراز هویت آنلاین را تکمیل نمایید.

- مبلغ موردنظر برای سرمایهگذاری را به شمارهحساب معرفیشده توسط صندوق واریز کنید.

- تصویر فیش واریزی را به همراه فرم درخواست صدور واحد، در پنل کاربری خود بارگذاری نمایید.

درخواست مشاوره رایگان سرمایهگذاری

فیلد های "*" اجباری هستند

نحوه پرداخت و تقسیم سود صندوقها

درک چگونگی محاسبه و پرداخت سود، یکی از مهمترین جنبههای سرمایهگذاری در این صندوقها است. در ادامه به نحوه پرداخت و تقسیم سود صندوقها اشاره میکنیم.

سود ماهانه چیست و چگونه محاسبه میشود؟

مهمترین ویژگی صندوقهای درآمد ثابت، محاسبه سود بهصورت روزشمار است. این یعنی حتی اگر سرمایه شما تنها برای چند روز در صندوق باقی بماند، سود همان چند روز به شما تعلق میگیرد.

در این صندوقها، سود انباشته شده در بازههای زمانی مشخص (معمولاً ماهانه) محاسبه و بهحساب بانکی سرمایهگذار واریز میشود. پس از پرداخت، ارزش هر واحد صندوق (NAV) به قیمت مبنای خود بازمیگردد. این روش برای کسانی که به دنبال جریان نقدی منظم هستند، مناسب است.

نکته بسیار مهم: در صندوقهای صدور و ابطالی که پرداخت سود ماهانه دارند، درصورتیکه گزینهی سرمایهگذاری مجدد را فعال نمایید، میتوانید سود خود را مجدداً سرمایهگذاری کرده و سود مرکب دریافت کنید.

دوره پرداخت سود

برای صندوقهایی که سیاست تقسیم سود دارند، این پرداخت معمولاً بهصورت ماهانه انجام میشود. تاریخ دقیق پرداخت در امیدنامه و وبسایت هر صندوق مشخص شده است.

جمعبندی بهترین روش انتخاب صندوق سرمایهگذاری

برای انتخاب آگاهانه بهترین صندوق سرمایهگذاری با سود ماهانه، یک چکلیست هوشمندانه میتواند راهگشا باشد:

- بررسی عملکرد گذشته و ثبات بازدهی

سابقه بازدهی صندوق در یک، سه و پنج سال گذشته را بررسی کنید. نمودار قیمتی با شیب ملایم و پیوسته، نشاندهنده عملکردی پایدار و کمنوسان است. - توجه بهاندازه و نقدشوندگی صندوق

حجم بالای دارایی تحت مدیریت (AUM) و ارزش معاملات روزانه بالا نشاندهنده اعتماد سرمایهگذاران و سهولت در ورود و خروج از سرمایهگذاری است. - شناخت مدیر و تیم تحلیلگر

صندوقهایی که توسط شرکتهای سبدگردان معتبر و باسابقه مدیریت میشوند، معمولاً از ساختار مدیریتی قویتری برخوردارند. - مقایسه هزینهها و کارمزدها

هرچند کارمزدها در سود نهایی لحاظ شدهاند، اما آگاهی از ساختار هزینههای مدیریت و معاملات در امیدنامه صندوق ضروری است. - انتخاب نوع صندوق متناسب با نیاز

تصمیم بگیرید که به جریان نقدی ماهانه نیاز دارید (صندوقهای با تقسیم سود) یا به دنبال رشد بلندمدت سرمایه از طریق سود مرکب هستید.

جمعبندی | آیا صندوق درآمد ثابت با پرداخت سود ماهانه انتخاب درستی است؟

اگر هدف شما دریافت سود ماهانه مطمئن، بدون درگیری با نوسانات بازار و بدون جریمه برداشت است، بدون تردید صندوق درامد ثابت با پرداخت سود ماهانه بهترین انتخاب برای شماست.

در میان گزینههای موجود، صندوقهایی مانند سهند که در گروه صندوق درآمد ثابت با سود ماهیانه قرار میگیرند، میتوانند جایگزینی منطقی و پربازده برای سپردههای بانکی باشند و همزمان آرامش خاطر سرمایهگذار را حفظ کنند.